Oggi è Mercoledi' 02/04/2025 e sono le ore 02:33:03

Nostro box di vendita su Vinted

Condividi questa pagina

Oggi è Mercoledi' 02/04/2025 e sono le ore 02:33:03

Nostro box di vendita su Vinted

Condividi questa pagina

Nostra publicità

Compra su Vinted

Compra su Vinted

Recensione

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

Compra su Vinted

#PMI.it #informazione #ICT #imprese #medie #piccole

Conto alla rovescia per l’annuncio dei dazi USA sull’Europa, mercoledì 2 aprile il presidente americano Donald Trump rivelerà con precisione quali sono i prodotti su cui scattano le barriere doganali e in che percentuali saranno tassati all’ingresso negli Stati Uniti.

In realtà , non si sa ancora nemmeno quali saranno i paesi coinvolti in quello che la Casa Bianca continua a definire “Liberation day”. Che riguardino tutti i paesi, o un numero selezionato di partner commerciali, nessuna delle ipotesi che circolano sembra escludere l’Europa.

Nell’attesa dell’annuncio ufficiale, la presidente della Commissione Europea Ursula von der Leyen da una parte ha insistito sull’importanza della relazione commerciale con gli USA e sul fatto che la guerra dei dazi non conviene a nessuno, dall’altra ha però a sua volta annunciato che la UE è pronta a prendere contromisure.

«L’Europa non ha iniziato questo scontro – ha sottolineato von der Leyen parlando al Parlamento Europeo -. Riteniamo che sia sbagliato. Ma il messaggio che voglio trasmettervi oggi è anche che abbiamo tutto ciò di cui abbiamo bisogno per proteggere la nostra gente e la nostra prosperità ». La presidente dell’esecutivo comunitario oltre a confermare gli eventuali controdazi, ha anche insistito sulla necessità di rispondere a questa nuova fase anche con strategie che depotenziano l’eventuale impatto dei dazi USA, sia diversificando le partnership commerciali sia intensificando gli scambi interni europei.

I dazi di cui Trump svelerà i dettagli domani si aggiungono a quelli già in vigore su acciaio e alluminio, al 25%, e alle tariffe sempre al 25% su auto e componentistica che invece entrano in vigore 3 aprile.

LâAgenzia delle Entrate ha approvato il modello per la comunicazione trimestrale necessaria per applicare il regime transfrontaliero di franchigia IVA negli altri Paesi UE, opzione riservata ai soggetti passivi residenti in Italia. Con provvedimento del 28 marzo scorso, l’AdE ha fornito anche istruzioni e specifiche tecniche da utilizzare per lâinvio dei dati.

Operativo dal 2025, il regime di franchigia – introdotto in Italia dal Dlgs n. 180/2024 in recepimento della Direttiva UE 2020/285 – ha come obiettivo quello di consentire alle piccole imprese stabilite in uno Stato membro UE di effettuare cessioni di beni e prestazioni di servizio senza applicazione IVA anche in altri Paesi diversi da quello in cui sono stabilite.

Per fruire del regime agevolato (per gli Stati membri UE che hanno adottato tale regime) è necessario però che il volume di affari non oltrepassi la soglia dei 100mila euro annui.

Il modello riporta le informazioni che saranno trattate dall’Amministrazione finanziaria per le finalità di liquidazione e accertamento delle operazioni effettuate, in applicazione del nuovo regime fiscale. I dati della comunicazione trimestrale saranno conservati fino al 31 dicembre dellâundicesimo anno successivo a quello di presentazione del modello.

NB: qualora si sfori la soglia massima consentita del 100mila euro di volume d’affari per godere del regime di franchigia IVA transfrontaliera, la comunicazione deve essere trasmessa entro 15 giorni lavorativi dal superamento del limite, indicando la data e il valore delle cessioni effettuate dallâinizio del trimestre.

Ecco si seguito il link al modello di comunicazione con le istruzioni e le specifiche di invio dei dati contenute nel provvedimento del 28 marzo 2025.

Entro il 1° gennaio 2026 sarà possibile cambiare fornitore di energia elettrica in un giorno lavorativo, mentre ora ci vogliono fino a due mesi.

La velocizzazione delle tempistiche per la portabilità delle bollette luce è prevista da un direttiva europea (Clean Energy Package) già recepita dall’ordinamento italiano con il Decreto Legislativo 210/2021 (Articolo 7) e su cui l’Authority italiana (l’ARERA) dovrà approvare la delibera attuativa entro luglio 2025.

Nel frattempo, per recepire le istanze degli operatori, ha messo in rete una consultazione pubblica, alla quale rispondere entro fine aprile.

La proposta di base intorno alla quale sta lavorando ARERA prevede che per cambiare il fornitore dell’energia elettrica ci vogliano in via ordinaria 24 ore. I tempi possono allungarsi fino a 3 giorni nel caso in cui la controparte commerciale non coincida con la società energetica, perché in questo caso si allunga la catena di verifiche che bisogna effettuare per autorizzare lo switching.

Per fare la richiesta di portabilità , l’utente dovrà interfacciarsi con la propria controparte commerciale, che si occuperà di gestire l’intera pratica. Questo vale anche nel caso i cui la controparte sia direttamente la società fornitrice dell’energia.

La domanda di cambio fornitore di energia sarà immessa nel Sistema Informativo Integrato (SII), ossia nella piattaforma digitale che gestisce l’intero processo. Questo avviene già oggi ma con tempistiche da uno a due mesi: se la domanda viene presentata entro il giorno 10 del mese, il nuovo contratto decorre dal mese successivo, altrimenti parte dal secondo mese successivo.

La velocizzazione di queste tempistiche ha l’obiettivo di rafforzare il diritto del consumatore ad effettuare una libera scelta, permettendogli di cogliere tempestivamente le opportunità di offerte commerciali più vantaggiose.

Le nuove regole riguarderanno utenze domestiche e piccole imprese, mentre per gli utenti non domestici di grandi dimensioni ARERA ritiene che «una gestione molto rapida del processo di cambio fornitore avrebbe impatti troppo rilevanti sulle attività di programmazione e di approvvigionamento, nonché sullâonerosità dei contratti per la gestione delle clausole di recesso, strettamente correlate al processo di cambio fornitore».

Questo non esclude che alcuni aspetti della riforma possano, eventualmente, essere applicati anche alle grandi imprese nel caso in cui vengano ritenuti utili a migliorare l’attuale meccanismo.

La consultazione pubblica ARERA è finalizzata a raccogliere orientamenti in merito alla riforma del processo di cambio fornitore “in 24 ore” nel settore elettrico, in attuazione del decreto legislativo 8 novembre 2021, n.210 e revisione del servizio di pre-check.

Gli operatori hanno chiesto di prevedere un limite numerico alle richieste di switching in un determinato arco di tempo per evitare il rischio di trovarsi di fronte a troppi cambi di fornitore dovuti a cambiamenti delle offerte di mercato.

La soluzione prospettata da ARERA è però quella di non intervenire su questo aspetto in sede di Regolamento, riservandosi eventualmente di farlo dopo lâentrata in operatività del processo, in base alle evidenze che emergeranno dal monitoraggio e dalle segnalazioni che dovessero pervenire da parte degli operatori e dal Gestore del SII.

L’Authority ha invece accolto la richiesta di far coincidere le tempistiche di recesso con quelle di cambio fornitore, che quindi sarebbero entrambe pari a un giorno lavorativo.

In merito alla gestione della eventuale morosità nei confronti del precedente gestore del servizio energetico, ha annunciato successivi interventi, attraverso documenti che saranno sottoposti a consultazione.

Il mese di aprile porta con sé importanti scadenze fiscali sia per i privati che per le partite IVA, i professionisti, i commercianti e le imprese. Dalle dichiarazioni dei redditi alle imposte IVA, passando per versamenti di ritenute e contributi, vediamo le principali date da tenere a mente e le relative informazioni utili per evitare sanzioni e ritardi.

Ad aprile 2025, la scadenza fiscale principale per i contribuenti privati riguarda l’apertura della stagione dichiarativa dei redditi per l’anno d’imposta 2024. C’è invece ancora tempo per aggiornare l’ISEE e ottenere gli arretrati dell’Assegno Unico.

A partire dal 30 aprile, le persone fisiche possono prendere visione della dichiarazione dei redditi precompilata. Chi invia il modello 730 in via telematica allâAgenzia delle Entrate, autonomamente o con lâassistenza del sostituto dâimposta, di un CAF o di un professionista abilitato, ha tempo fino al 30 settembre. Per entrambe le dichiarazioni, se presentate presso gli uffici postali, il termine ultimo è il 30 giugno.

I contribuenti decaduti dalla Rottamazione-quater per mancato pagamento devono inviare domanda di riammissione alla Definizione agevolata entro il 30 aprile 2025.

Ad aprile – e fino a giugno – è ancora possibile rinnovare lâISEE per evitare di ricevere lâimporto minimo dellâAssegno Unico e ricevere gli arretrati spettanti da marzo.

Aprile 2025 porta con sé una serie di scadenze fiscali importanti per partite IVA, professionisti e imprese. Dalla liquidazione dellâIVA ai versamenti delle ritenute, fino alla presentazione delle comunicazioni per enti e società , ogni categoria ha adempimenti specifici. Vediamo, caso per caso, le principali scadenze per evitare problemi con lâamministrazione fiscale.

I soggetti IVA devono emettere e registrare le fatture differite per beni e servizi consegnati o spediti nel mese precedente. Ã possibile emettere una sola fattura riepilogativa per le cessioni fra gli stessi soggetti.

Le Associazioni Sportive Dilettantistiche e altre associazioni che hanno optato per il regime fiscale agevolato devono provvedere all’annotazione dei corrispettivi e proventi derivanti dalle attività commerciali nel prospetto approvato con D.M. 11/02/1997.

I soggetti in regime ordinario dovranno effettuare il versamento dell’IVA per il mese precedente, ossia la differenza tra lâIVA incassata sulle operazioni attive e quella pagata sulle operazioni passive.

Inoltre, è previsto il versamento delle ritenute fiscali e delle addizionali regionali e comunali sui redditi di lavoro dipendente e autonomo, nonché i contributi INPS sui redditi di lavoro dipendente e autonomo.

I condomini sostituti dâimposta devono versare le ritenute a titolo di acconto sui corrispettivi per prestazioni relative a contratti d’appalto, di opere o servizi, utilizzando il modello F24.

I titolari di partita IVA persone fisiche con ricavi non superiori a 170 mila euro devono versare la 4° rata del secondo acconto delle imposte sui redditi per il 2024, come stabilito dalla dichiarazione modello Redditi PF 2024.

I soggetti che esercitano attività di intrattenimento devono versare lâimposta sugli intrattenimenti relativi alle attività svolte nel mese precedente utilizzando il modello F24.

Le imprese di assicurazione devono versare le ritenute sui redditi di capitale derivanti da riscatti o scadenze di polizze vita stipulate entro il 31/12/2000, tramite modello F24.

I contribuenti IVA mensili devono versare lâimposta dovuta per il mese di marzo utilizzando il modello F24 con modalità telematiche.

I soggetti che facilitano vendite a distanza di beni come telefoni cellulari, console da gioco, tablet PC e laptop devono versare l’IVA relativa al mese precedente tramite il modello F24.

I soggetti che esercitano attività di intermediazione immobiliare devono versare la ritenuta del 21% sui canoni incassati o pagati nel mese precedente per contratti di locazione breve.

I soggetti incaricati del pagamento dei proventi o della negoziazione di quote relative agli OICR devono versare le ritenute sui proventi derivanti da OICR effettuate nel mese precedente.

I sostituti dâimposta devono versare l’imposta sostitutiva su somme erogate ai dipendenti relative a incrementi di produttività , redditività e innovazione, tramite modello F24. Stessa scadenza per le ritenute operate sui redditi di lavoro dipendente, assimilati e autonomo del mese precedente tramite modello F24.

Gli enti e le amministrazioni pubbliche devono versare l’IVA derivante dalla scissione dei pagamenti utilizzando il modello F24 con modalità telematiche.

Le banche, le società fiduciarie e gli altri soggetti che eseguono transazioni finanziarie devono versare la Tobin Tax sulle transazioni effettuate nel mese precedente tramite modello F24.

Le imprese elettriche devono inviare alla Agenzia delle Entrate i dettagli relativi al canone TV addebitato, accreditato e riscosso nel mese precedente, esclusivamente in via telematica tramite Entratel o Fisconline.

Gli operatori intracomunitari devono presentare gli elenchi riepilogativi delle cessioni e acquisti intracomunitari di beni e servizi effettuati nel mese di marzo, e del primo trimestre 2025 per i soggetti con obbligo trimestrale.

LâAgenzia delle Entrate mette a disposizione, nell’area autenticata del proprio sito, la dichiarazione dei redditi precompilata per tutti i contribuenti, inclusi i titolari di redditi da lavoro autonomo e dâimpresa. Da fine mese sarà possibile verificarla, modificarla e inviarla.

I contribuenti obbligati a presentare il modello Redditi PF possono farlo, in via telematica, entro il 31 ottobre 2025. Stessa scadenza per chi si avvale dell’assistenza di CAF e professionisti abilitati. Il 30 giugno è invece il termine ultimo per la presentazione della dichiarazione presso gli uffici postali.

Le imprese con esercizio sociale chiuso al 30 giugno 2024 devono presentare la dichiarazione dei redditi e l’IRAP (Imposta Regionale sulle Attività Produttive), rispettando la scadenza di 10 mesi dalla chiusura dellâesercizio.

Entro questa data, i privati che devono presentare la dichiarazione IVA (annuale) dovranno farlo esclusivamente in via telematica. Ã fondamentale rispettare questa scadenza per evitare eventuali sanzioni.

Le Associazioni Sportive Dilettantistiche con esercizio sociale coincidente con lâanno solare devono redigere il rendiconto relativo alle manifestazioni agevolate, con incassi complessivi non superiori a 51.645,70 euro.

Le società sportive di calcio professionistiche devono comunicare allâAgenzia delle Entrate i contratti relativi agli atleti professionisti e quelli di sponsorizzazione entro il 30 aprile.

Ultimo giorno utile per l’invio telematico dei corrispettivi giornalieri delle cessioni di benzina e gasolio effettuate da distributori a elevata automazione.

Enti non commerciali e agricoltori esonerati devono versare l’IVA relativa agli acquisti intracomunitari effettuati nel mese precedente tramite modello F24.

I soggetti ISA devono versare la seconda rata dellâimposta sostitutiva per il 2024, includendo imposte sui redditi e addizionali, utilizzando il modello F24 con i relativi codici tributo.

Le strutture sanitarie private devono inviare allâAgenzia delle Entrate la comunicazione dei compensi riscossi nel 2024 in nome e per conto degli esercenti la professione medica e paramedica.

Per evitare sanzioni, può essere utile monitorare costantemente lo scadenzario online dell’Agenzia delle Entrate. In modo particolare, i termini per le dichiarazioni dei redditi, l’IVA e i contributi previdenziali, che vanno rispettati per non perdere la regolarità fiscale del contribuente. In caso di dubbi, è sempre utile rivolgersi a un commercialista o a un esperto di settore per avere un supporto nellâadempimento delle obbligazioni tributarie.

Scorrimento graduatoria per le domande di accesso al Fondo Innovazione gestito da ISMEA e finanziato dallo Stato per incentivare gli investimenti tecnologici delle imprese. Con lâobiettivo di favorire lo sviluppo di progetti per aumentare la produttività nei settori dell’Agricoltura, della pesca e dell’acquacoltura, il MASAF ha deciso di autorizzare l’ISMEA ad accedere ai 75 milioni di euro stanziati per il 2025 per smaltire le precedenti istanze rimaste insoddisfatte.

Le risorse totali a disposizione della misura consistono quindi in 175 milioni di euro (considerando anche i precedenti 100 milioni, di cui 30 riservati alle PMI con sede nei territori alluvionati di maggio 2023), oltre agli eventuali importi residui a chiusura definitiva del bando precedente.

Il Fondo Innovazione finanzia investimenti per la realizzazione e lo sviluppo di progetti volti all’incremento della produttività nei settori Agricoltura, Pesca eAcquacoltura. Le risorse sono destinate alle PMI agricole, della pesca e agro-meccaniche attive da almeno due anni. Le spese devono riguardare il ricorso a tecnologie per la gestione digitale dell’impresa e per l’utilizzo di macchine, soluzioni robotiche, di sensoristica, di piattaforme e infrastrutture 4.0, per il risparmio dell’acqua, la riduzione dell’impiego di sostanze chimiche e l’utilizzo di sottoprodotti.

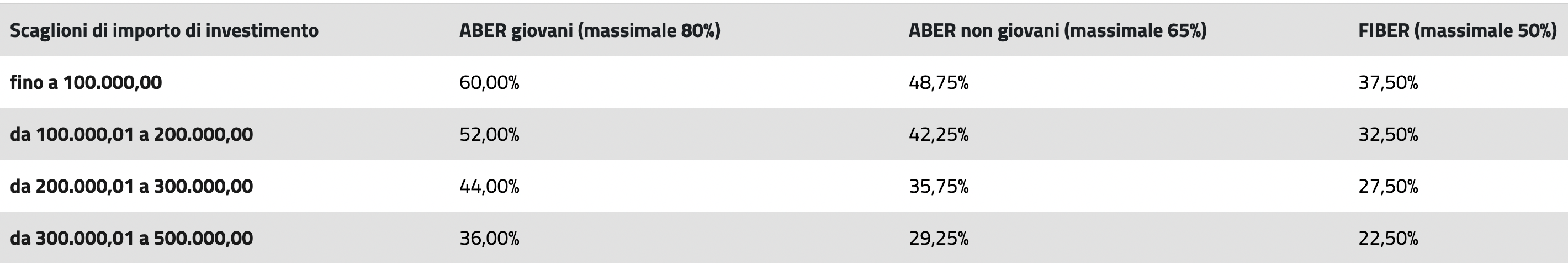

Sono previsti contributi a fondo perduto per lâacquisizione di macchine, strumenti e attrezzature per l’agricoltura, macchine mobili non stradali per agricoltura e zootecnia e trattrici agricole, oltre a investimenti per la pesca e l’acquacoltura. Per le PMI agricole e della pesca che investono nella produzione primaria e nella trasformazione agricola (ABER), nella pesca ed acquacoltura e nella trasformazione ittica (FIBER), il contributo è proporzionale ai costi ammessi secondo la seguente tabella.

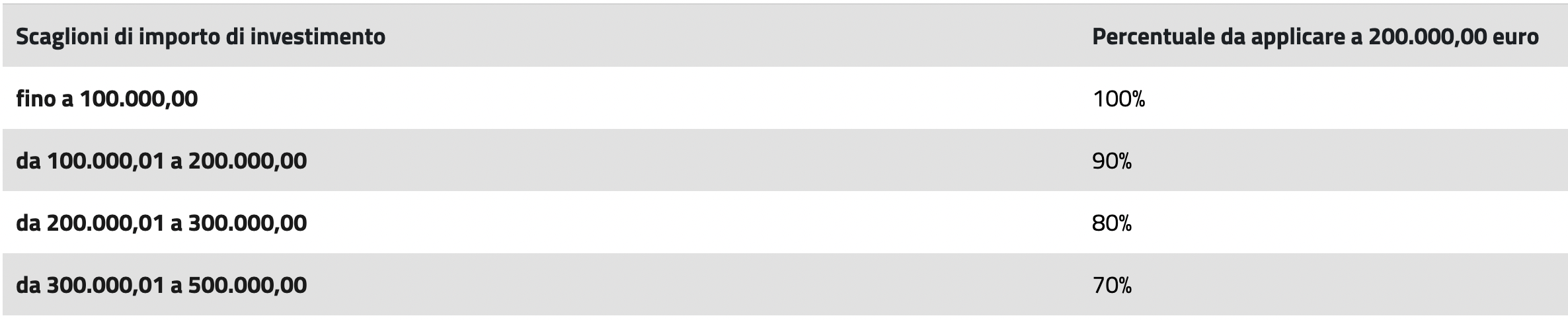

Per le PMI agricole che investono in attività ricadenti negli altri settori o per le PMI agromeccaniche, il contributo a fondo perduto, nell’ambito del de minimis, è quantificato applicando a 200.000 euro una percentuale individuata sulla base dell’importo totale dei costi ammissibili.

In ogni caso, il valore del contributo a fondo perduto non può eccedere il 95% del totale dei costi ammissibili. Per le PMI agricole e della pesca, inoltre, è prevista la garanzia a prima richiesta ISMEA gratuita sui finanziamenti bancari per coprire parte della quota di investimento che non viene finanziata dal contributo a fondo perduto.

Tutta le informazioni di dettaglio sono riportate sul sito ISMEA, a questa pagina.

La digitalizzazione dei pagamenti tra i professionisti italiani prosegue a ritmo sostenuto, con un incremento del +16,6% nelle transazioni cashless rispetto allâanno precedente registrato nel 2024. Gli avvocati, addirittura, registrano con una crescita esponenziale delle transazioni digitali (+78,8%).

Questo trend coinvolge diverse categorie di lavoratori freelance, confermando come il cashless stia guadagnando terreno anche tra le attività tradizionali che finora avevano mostrato una resistenza maggiore allâuso delle tecnologie di pagamento digitale.

Secondo i dati territoriali dell’Osservatorio Professionisti Cashless di SumUp (tra le più note fintech di servizi di pagamento digitale per imprese piccole e grandi), è evidente la crescita capillare dei pagamenti digitali su tutto il territorio nazionale, con alcune province che spiccano per l’adozione di soluzioni cashless.

In testa troviamo Avellino (+30,2%), seguita da Ancona (+29,9%) e Benevento (+29,2%). A seguire Vercelli (+28,2%), Prato (+27,4%) e Verbano-Cusio-Ossola (+26,5%). Chiudono la classifica Rovigo (+25,5%), Gorizia (+25,3%), Alessandria (+24,5%) e Genova (+24%).

Queste province evidenziano una significativa crescita, che va oltre le grandi metropoli, mostrando come anche nelle realtà locali la digitalizzazione stia prendendo piede.

A emergere tra le categorie più dinamiche, ci sono quelle dei fotografi (+25,6%) e di artigiani come idraulici, elettricisti e meccanici (+19,9%), storicamente caratterizzate da pagamenti in contante. Ancora indietro il settore sanitario, dove comunque si segnala una moderata crescita: +8,2% per i veterinari seguiti da medici (+7,1%) e dentisti (+6,3%).

Anche lâanalisi degli scontrini medi conferma la crescente diffusione del cashless, con importi che variano tra i settori. Gli artigiani, ad esempio, registrano uno scontrino medio di circa â¬64,7, mentre i fotografi arrivano a â¬61,1. Tra i professionisti più tradizionali, però, i parrucchieri e estetisti segnano scontrini più bassi, mediamente di â¬37,4, a testimonianza della diversità nei valori delle transazioni digitali tra i vari ambiti.

Il continuo aumento delle transazioni digitali suggerisce che i professionisti e gli artigiani italiani stanno progressivamente abbandonando il contante, preferendo soluzioni più sicure e rapide. Questo cambiamento si inserisce in una tendenza globale, dove anche le piccole realtà commerciali e professionali stanno integrando sempre di più la tecnologia nei loro processi quotidiani. Umberto Zola, Responsabile Online Sales per lâEuropa di SumUp, commenta così i dati:

Nonostante il settore dei professionisti e degli artigiani sia stato inizialmente più restio all’uso del digitale, vediamo oggi una crescente adozione delle soluzioni cashless. Questo non solo semplifica i pagamenti, ma consente anche una gestione più trasparente delle transazioni

La crescita dei pagamenti digitali tra i professionisti e gli artigiani dimostra che anche settori tradizionali sono pronti a beneficiare delle soluzioni fintech. Con un aumento delle transazioni che continua a consolidarsi e l’espansione del cashless su tutto il territorio, il futuro sembra sempre più orientato verso una maggiore digitalizzazione, con implicazioni positive per la gestione aziendale e la semplificazione dei pagamenti.

Grande attesa per l’aggiornamento dei modelli DSU per il rilascio ISEE con le nuove regole in vigore dal 5 marzo 2025, contenenti l’esclusione Titoli di Stato fino a 50mila euro dal patrimonio familiare e l’aumento delle maggiorazioni per figli disabili.

L’INPS ha reso noto nelle scorse settimane che la modifica del Regolamento sarà operativa per gli ISEE rilasciati a partire da aprile:

Il nuovo modello della Dichiarazione Unica Sostitutiva (DSU) sarà disponibile da aprile e, comunque, entro 30 giorni dalla data di entrata in vigore del DPCM n. 13/2025.

Si tratta del provvedimento che abilita il nuovo calcolo dellâISEE con le agevolazioni previste dalla scorsa Manovra: titoli di Stato, buoni fruttiferi postali (anche trasferiti allo Stato) e libretti di risparmio postale non saranno più considerati ai fini della determinazione dellâISEE (Indicatore della situazione economica equivalente), fino a un massimo di 50.000 euro per nucleo familiare.

Lâesclusione di questi strumenti finanziari dal calcolo ISEE è stata introdotta dallâarticolo 1, comma 183, della Legge di Bilancio 2024, successivamente recepita dallâarticolo 1, comma 1, lettera d), numero 5, del DPCM n. 13/2025. La modifica mira a incentivare il risparmio privato e la sottoscrizione di strumenti di debito pubblico, rendendoli più convenienti per i cittadini che richiedono prestazioni sociali agevolate basate sullâISEE.

Le DSU già inviate nel 2025 restano valide fino alla loro naturale scadenza, ma i cittadini potranno comunque richiedere una nuova attestazione ISEE calcolata secondo le nuove regole, per beneficiare dellâesclusione dei titoli di Stato e dei buoni fruttiferi postali dal calcolo dellâindicatore.

Chi vuole beneficiare dell’esclusione deve quindi farsi rilasciare un nuovo ISEE.

Il 1° aprile 2025 segna lâadozione operativa della nuova classificazione ATECO delle attività economiche, in vigore da gennaio. I nuovi codici rappresentano il risultato dellâaggiornamento ISTAT, per una descrizione più precisa e adeguata ai nuovi processi di innovazione e in linea con le trasformazioni del sistema produttivo nazionale e gli standard europei.

La partenza differita ha consentito lâimplementazione della nuova classificazione da parte delle diverse amministrazioni e, a partire da questa data, è prevista per tutti gli adempimenti di natura sia statistica sia amministrativa. LâISTAT ha messo a disposizione codici e titoli della classificazione ATECO 2025 nel sito istituzionale, attivando anche un navigatore ad hoc per consentire la ricerca del codice corrispondente alle diverse attività economiche.

L’allineamento facilita la comparabilità statistica e riduce il rischio di discrepanze nelle dichiarazioni fiscali per le imprese che operano anche su mercati internazionali.

Grazie a questa struttura, le attività economiche possono essere descritte in modo dettagliato, facilitando il confronto con le classificazioni europee, in particolare con la NACE Rev. 2.1, quella per le attività economiche, utilizzata in tutti i Paesi dell’UE. Imprese e professionisti possono verificare, confermare o modificare i nuovi codici assegnati ed è anche attiva la casella di posta elettronica atecoinfo@istat.it per lâinvio di richieste di chiarimento.

Per conoscere il proprio codice ATECO da aggiornare, è possibile consultare il certificato di attribuzione della partita IVA, fare una visura camerale o ricercare il codice direttamente sul sito ISTAT, che offre una banca dati aggiornata per tutte le categorie economiche.

Con lâadozione di ATECO 2025, il numero di codici è stato incrementato, passando da 3.157 a 3.257. Questo aumento di 100 nuovi codici è il risultato dell’introduzione di nuove sezioni, classi e categorie per rappresentare meglio i settori emergenti, come quelli legati alla tecnologia, alla sostenibilità ambientale e alle energie rinnovabili. Ad esempio, nel settore manifatturiero sono stati creati nuovi codici per la produzione di biocarburanti e per lâeconomia circolare.

Come la versione precedente, anche ATECO 2025 mantiene una struttura gerarchica articolata su sei livelli.

Il codice ATECO è lo strumento che identifica e classifica l’attività economica di un’impresa o di un libero professionista. Viene utilizzato dall’Agenzia delle Entrate, dalle Camere di Commercio per attribuire alle imprese una tipologia di attività in modo ufficiale e da INPS e INAIL ai fin degli obblighi previdenziali e assistenziali dei datori di lavoro.

Attribuito dalla Camera di Commercio al momento dell’apertura dell’attività , può essere sia un codice primario (per l’attività principale) sia un codice secondari0 (per quelle non prevalenti).

Il codice ATECO è necessario per lâapertura di partita IVA (definisce la categoria dellâattività svolta, per la classe di rischio in relazione alla sicurezza sul lavoro (INAIL), per partecipazione a bandi pubblici o progetti di finanziamento, con specifiche agevolazioni, per gare dâappalto o concessione di contratti.

Invitalia ha aperto lo sportello per accedere agli incentivi per le iniziative imprenditoriali nellâambito del bando PNRR Borghi Linea A.

Con una dotazione finanziaria è di 2,9 milioni di euro, lâiniziativa si rivolge ai Comuni di Acquapendente (VT), Calascio (AQ), Castel del Giudice (IS), Recoaro Terme (VI) e Rionero in Vulture/Atella (PZ), con lâobiettivo di favorirne il recupero del tessuto economico-produttivo grazie al finanziamento di nuovi progetti mirati alla rigenerazione culturale e sociale e alla sostenibilità ambientale.

Possono accedere agli incentivi soggetti già costituiti o da costituire come ditte individuali, MPMI, persone fisiche ma anche Enti del terzo settore, organizzazioni profit e non profit.

Sono previste agevolazioni sotto forma di contributi a fondo perduto fino a 75mila euro, per coprire fino al 90% delle spese ammissibili o fino al 100% per le imprese da costituire o caratterizzate da una prevalente titolarità di giovani e/o donne.

I singoli avvisi sono pubblicati sul sito di Invitalia, mentre le domande possono essere presentate fino alle ore 18.00 del 6 maggio 2025 attraverso la nuova area riservata sempre sul portale di Invitalia.

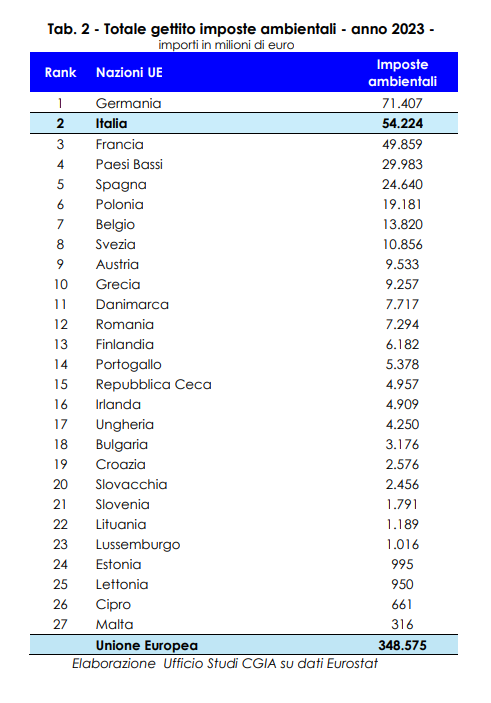

In Italia ogni anno le aziende pagano all’incirca 21 miliardi di tasse ambientali, cifra che sale a 54 miliardi sommando anche la quota di spettanza delle famiglie. Imprese energivore, manifattura, trasporti sono i settori che pagano le più alte, con una quota superiore al 63% rispetto al totale.

Le imposte ambientali sono così definite quando la base imponibile ha a che fare con un prodotto o pratica inquinante. Riguardano tendenzialmente tre macro aree: l’energia, i trasporti e l’inquinamento. Sono tasse ambientali le accise sui carburanti oppure sull’energia elettrica, ma anche le tasse automobilistiche e i tributi speciali sulle emissioni.

Dei 21 miliardi a carico delle imprese, i settori più âtartassatiâ sono quelli energivori che pagano 5,3 miliardi di euro, seguono le aziende manifatturiere a quota 5 miliardi e i trasporti con 3 miliardi di euro. Sommando le tasse ambientali pagate dalle imprese e quelle a carico delle famiglie si arriva a 54,2 miliardi.

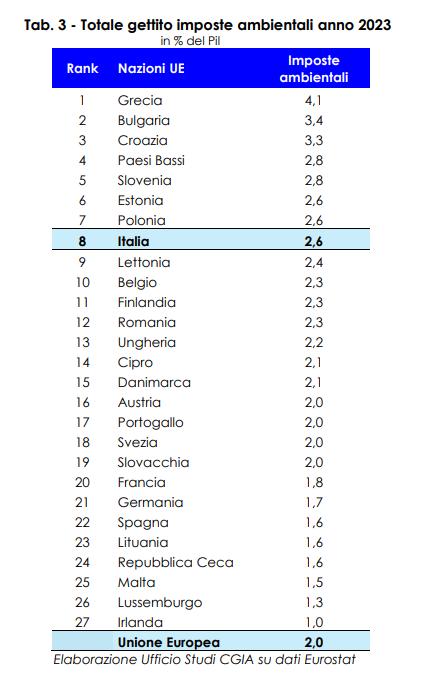

In termini assoluti, la classifica europea ci vede sul podio dietro alla Germania e davanti alla Francia. In Europa, infatti, solo la Germania ha un carico fiscale maggiore in termini assoluti, mentre se calcoliamo la percentuale sul PIL siamo ottavi in classifica.

L’Italia, con il 2,6%, è all’ottavo posto dietro a Grecia, Bulgaria, Croazia, Paesi Bassi, Slovenia, Estonia e Polonia.

I calcoli sono della CGIA di Mestre, che sottolinea un aspetto: l’utilizzo di queste somme da parte dello Stato non è vincolato, ma se venissero almeno in parte utilizzate per interventi di prevenzione ambientale darebbero un contributo alla prevenzione dagli eventi calamitosi. Il tema è molto sentito dalle imprese, che in questi giorni sono chiamate a stipulare anche una polizza anti-catastrofale obbligatoria. Il Governo ha approvato un decreto che fa slittare questo obbligo per le PMI, mentre per le grandi aziende resta fissato al 31 marzo.

«Una delle motivazioni che sta a monte dell’introduzione di questa misura è legata ai ritardi biblici dei rimborsi statali» si legge in una nota dell’associazione degli artigiani di Mestre, mentre il rimborso di un’assicurazione riesce più agevolmente a consentire la continuità operativa.

Secondo la CGIA questa misura «dovrebbe essere accompagnata da una corrispondente riduzione delle tasse ambientali, altrimenti le aziende saranno costrette a sostenere un doppio onere».

Le persone impegnate nei lavori di cura domestica possono garantirsi una pensione futura versando periodicamente delle somme al Fondo pensioni casalinghe gestito dallâINPS, ossia la previdenza facoltativa per le casalinghe senza contributi da lavoro retribuito.

Aperto a uomini e donne, richiede pochi requisiti e permette la deducibilità integrale dei versamenti volontari al fondo. Per ottenere una pensione a fine carriera, è sufficiente versare anche solo una quota minima annua, che però deve essere duratura nel tempo per garantirsi una rendita adeguata.

Per prima cosa bisogna procedere con l’iscrizione al Fondo INPS per le persone che svolgono lavori di cura non retribuiti derivanti da responsabilità familiari (persone di entrambi i generi con età compresa tra 16 e 65 anni). Gli altri requisiti: nessuna attività da lavoro soggetta a contribuzione obbligatoria e nessuna pensione diretta.

Il versamento dei contributi previdenziali per le persone iscritte al Fondo Casalinghe INPS, può essere effettuato direttamente online utilizzando il servizio apposito. Accedendo con le proprie credenziali personali, bisogna utilizzare il Portale dei Pagamenti (sezione: âFondo Casalinghe e Casalinghiâ) e indicare codice fiscale e Codice Fondo. Dal Portale è possibile compilare e stampare gli avvisi di pagamento PagoPA oppure procedere direttamente al pagamento online dei contributi. Si possono anche scaricare i bollettini e pagarli fisicamente.

Il versamento non prevede scadenze annuali ed è ad importo libero, con soglia minima di 25,82 euro per vedersi riconoscere l’accredito di un mese di contribuzione. Per un anno di contribuzione servono circa 310 euro. Come detto, i contributi sono interamente deducibili dal reddito imponibile IRPEF del dichiarante e per i familiari a carico.

Dopo aver versato almeno 5 anni di contributi, si ha diritto ad una pensione rapportata alle somme versata. Per intenderci, per avere una pensione da 1.000 euro al mese dopo dieci anni di versamenti, bisogna versare almeno 1.300 euro circa ogni anno. Per calcolare la pensione casalinghe, infatti, la formula da applicare è:

Assegno pensione casalinghe = (montante contributivo * coefficiente di rivalutazione) / 13 (mensilità ).

Tale prestazione può essere, in alternativa, una pensione di inabilità (se si ha un’invalidità al 100% accertata) oppure la pensione di vecchiaia se si hanno almeno 57 anni dâetà , mentre bisogna attendere 65 anni se i versamenti sono sufficienti a maturare un assegno previdenziale pari almeno allâimporto dellâassegno sociale maggiorato del 20%.

ð Per iscriversi usare questo primo link, per versare i contributi volontari usare questo secondo link ed infine, per chiedere la pensione, utilizzare questo terzo link.

Il 3 aprile 2025 torna a Milano il Financial Forum, lâevento annuale dedicato all’innovazione nella finanza dâimpresa.

Giunto alla sua quinta edizione, l’evento si svolgerà presso la sede di Assolombarda e vedrà la partecipazione di oltre 500 professionisti, tra cui più di 80 CFO di aziende italiane e multinazionali.

Il tema guida dellâedizione 2025 sarà la âco-intelligenza organizzativaâ: una riflessione su come i CFO possano guidare lâinnovazione integrando numeri, strategia, persone e tecnologia. Lâargomento sarà al centro del talk di apertura âFinanza dâimpresa e intelligenza collettiva: guidare lâinnovazione tra tecnologia e valoriâ, condotto da Federico Luperi (Volocom) e con ospiti di rilievo come Stefano Leoni (IEO), Angelica Pelizzari (Immobiliare.it), Luca Romano (Bauli) e Andrea Traverso (iliad).

Durante la giornata si alterneranno keynote e tavole rotonde su temi chiave per la funzione finance: dallâimpatto dellâintelligenza artificiale generativa alle strategie ESG, dai modelli di finanza agile al controllo della spesa, fino alle nuove competenze richieste ai professionisti della finanza.

Particolarmente atteso il keynote di Gianluca Salpietro (Soldo), dedicato a âLa finanza alla guida del cambiamento: spese, normative e innovazioneâ, così come gli speech di Luba Manolova (Microsoft), sullâevoluzione dellâAI in azienda, e di Angela Persano (IDC), sullâevoluzione del ruolo del CFO da controllore a stratega.

Il Financial Forum 2025 è promosso da Comunicazione Italiana e realizzato con il supporto degli Official Partner SAP Concur e Soldo, dei Content Partner Microsoft e IDC e del Communication Partner Prima Assicurazioni. Tra i media partner figurano Adnkronos, Fasi.eu, PMI.it e Wall Street Italia.

Il programma completo dellâevento è consultabile online, con accesso gratuito previa registrazione.

Le sessioni della Sala Phygital saranno trasmesse in diretta streaming su Comunicazioneitaliana.tv, con la possibilità di rivedere tutti gli interventi anche nei giorni successivi.

Varcare i confini nazionali per espandere il business rappresenta uno step fondamentale per le imprese di tutte le dimensioni, unâesigenza condivisa anche dalle PMI che sempre più spesso guardano con interesse ai mercati esteri.

Le piccole e medie imprese attive in Italia sono una componente fondamentale del tessuto produttivo nazionale, offrendo un valido contributo allo sviluppo economico e alla diffusione del Made in Italy a livello internazionale.

Le PMI italiane che si approcciano ai mercati internazionali, infatti, registrano una maggiore crescita del fatturato rispetto alle realtà che operano solo a livello nazionale. Stando al rapporto di previsione pubblicato da Confindustria, inoltre, nel corso del 2024 lâexport italiano si è caratterizzato per una dinamica positiva riguardo alla domanda potenziale, offrendo un valido contributo alla crescita del PIL anche nellâanno in corso.

Non meno ottimiste sono le stime rese note dallâISTAT, che sottolinea come nel trimestre novembre 2024 – gennaio 2025 le esportazioni siano aumentate del 3,7% rispetto allâanno precedente.

Per le piccole e medie imprese riuscire a cogliere tutte le opportunità che arrivano dallâinternazionalizzazione, tuttavia, significa saper affrontare con successo sfide e criticità legate, ad esempio, alla mancanza di conoscenze specifiche, alla difficoltà nel creare reti internazionali efficaci e di sfruttare al meglio la digitalizzazione: sono ancora troppo poche, ad esempio, le imprese italiane che scelgono la vendita online per ampliare il loro raggio dâazione.

In Italia, fortunatamente, non mancano agevolazioni, incentivi e bandi nazionali, regionali e locali pensati per supportare concretamente la crescita delle PMI oltreconfine: per aumentare le chance di successo sui mercati esteri, tuttavia, è determinante adottare strategie ad hoc avvalendosi di competenze specializzate, spesso assenti allâinterno dellâazienda.

Affidarsi a una realtà finanziaria esterna con alle spalle una solida esperienza professionale, come Credem, è la strada giusta da percorrere per avere a disposizione soluzioni, prodotti e strumenti tarati sulle singole esigenze.

Ampliando lâofferta di servizi destinati sia alle realtà già operative sui mercati internazionali sia alle imprese che muovono i primi passi verso lâinternazionalizzazione del business, Credem si rivela il partner ideale per garantire alle PMI tutto il sostegno di cui hanno bisogno accompagnandole in ogni fase: dall’esplorazione di nuovi mercati al finanziamento del cash flow, fino agli investimenti e alla protezione dai rischi.

Credem, nello specifico, offre un desk estero centrale dedicato, oltre a una rete di specialisti commerciali, a un network con le principali Financial Institutions internazionali, a una rosa di soluzioni per finanziare gli investimenti e a una serie di strumenti di Trade Finance.

Attraverso il portale gratuito âRicerca il tuo nuovo mercatoâ, in primis, Credem propone uno strumento gratuito di orientamento per individuare i principali mercati esteri di interesse.

Ciascuna impresa, infatti, può esplorare un database composto da oltre 1.200 categorie merceologiche e 5.000 prodotti per identificare il proprio articolo, visualizzando una mappa interattiva dei principali Paesi di interesse e ottenendo informazioni analitiche sul singolo prodotto.

Ritenendo fondamentale il supporto di professionisti qualificati, che vantano la presenza diretta nei paesi strategici per il business italiano, Credem ha selezionato alcuni partner specializzati nei processi di internazionalizzazione, chiamati a offrire una gamma completa di servizi:

Nellâottica di semplificare le operazioni di Trade Finance, Credem condivide con le imprese la sua esperienza per gestire le lettere di credito sia import che export, con apposizione della conferma per mitigare i rischi.

Ogni forma di garanzia internazionale può essere gestita con Credem, che assicura una gestione corretta delle obbligazioni contrattuali che le imprese assumono nellâambito delle attività commerciali verso i mercati esteri (bid bond, advance payment bond, performance bond, payment guarantee, stand-by letter of credit).

Credem, infine, consente di ottimizzare la gestione finanziaria dellâoperazione grazie allo smobilizzo pro soluto dell’impegno di pagamento differito nelle lettere di credito a regolamento di esportazioni o importazioni di beni e servizi. In questo modo le aziende clienti o i loro fornitori possono finanziare il capitale circolante trasformando un credito futuro in liquidità immediata.

=> Scopri di più sullâofferta Credem per sviluppare il tuo business all’estero

A partire dal 1° aprile 2025 entrano in vigore le nuove specifiche tecniche versione 1.9 per la fatturazione elettronica, pubblicate dallâAgenzia delle Entrate.

Tra gli aggiornamenti che interessano le imprese e i professionisti soggetti allâobbligo di emissione della e-fattura, segnaliamo quelli finalizzati all’adeguamento delle evoluzioni normative e agli standard europei. Ad esempio, quello per il regime speciale IVA delle piccole imprese che effettuano scambi transfrontalieri.

Le modifiche introdotte riguardano diversi ambiti della fatturazione elettronica, con lâobiettivo di migliorare la tracciabilità delle operazioni, semplificare alcuni adempimenti e adeguarsi alla normativa comunitaria.

Viene introdotto il tipo documento TD29, dedicato alla comunicazione di omessa o irregolare fatturazione allâAgenzia delle Entrate. Lâobiettivo è di consentire una gestione più trasparente e strutturata delle segnalazioni relative a eventuali anomalie fiscali.

Il tipo documento TD20, già in uso, subisce in vece un aggiornamento della descrizione, per uniformarlo alle nuove disposizioni e migliorare la leggibilità e la gestione dei documenti.

Viene poi introdotto il regime RF20, che recepisce la Direttiva UE 2020/285. Riguarda le operazioni effettuate da soggetti aderenti alla franchigia IVA per le piccole imprese operanti a livello transfrontaliero. Lâadeguamento mira a rendere più chiara lâapplicazione dellâesenzione IVA per le microimprese che operano nei mercati europei.

Vengono aggiornati i codici valori per le fatture di vendita di gasolio o carburante, in linea con la nuova codifica prevista dallâAgenzia delle Dogane e dei Monopoli (ADM).

La misura punta a garantire una maggiore precisione nella tracciabilità delle transazioni legate ai carburanti e a contrastare eventuali frodi fiscali nel settore.

Il limite massimo di 400 euro per lâemissione di fatture semplificate viene eliminato per i soggetti che operano in regime forfettario (art. 1, c. 54-89, L. 190/2014) e per quelli in regime transfrontaliero di franchigia IVA (Direttiva UE 2020/285). Questa modifica agevola le operazioni dei contribuenti forfettari e dei piccoli operatori che lavorano con clienti esteri, rendendo più flessibile la gestione amministrativa delle transazioni.

Pubblicata la Circolare n. 71/2025 con le istruzioni INPS per lâadozione della nuova classificazione ATECO delle attività economiche, in vigore dal 1° gennaio ma operativa dal 1° aprile 2025.

Con tale decorrenza, l’Istituto Nazionale di Previdenza Sociale adotta nei propri sistemi informativi i nuovi codici, sui quali basare (come criterio non esclusivo), lâinquadramento dei datori di lavoro.

La nuova classificazione ATECO è allineata alla revisione europea NACE Rev. 2.1, e introduce un aggiornamento dei codici a 5 e 6 cifre per riflettere in modo più puntuale lâevoluzione del tessuto economico nazionale. Tutte le pubbliche amministrazioni, INPS inclusa, dovranno utilizzare ATECO 2025 per finalità istituzionali, fiscali e previdenziali. Questa novità impatta anche sulle imprese, chiamate ad adeguarsi.

Dal 1° aprile, i datori di lavoro che aprono una nuova posizione INPS dovranno indicare il codice ATECO 2025 rilasciato dalla CCIAA. In caso di disponibilità solo del codice ATECO 2007 (ad esempio per imprese avviate prima di aprile), sarà comunque possibile perfezionare lâiscrizione: la procedura propone automaticamente il codice 2025 corrispondente tramite una tabella di transcodifica.

LâINPS avvierà progressivamente lâaggiornamento delle posizioni già attive attribuendo dâufficio il nuovo codice ATECO 2025, anche attraverso i dati CCIAA. Eventuali difformità saranno oggetto di riallineamento. Il codice aggiornato influenzerà lâattribuzione del Codice Statistico Contributivo (CSC), con effetti su obblighi e versamenti.

Tra le novità più rilevanti, lâINPS introduce il nuovo CSC 70713 per le attività di consulenza, a testimonianza della crescente rilevanza del comparto nei servizi professionali. Il codice, che rientra nel settore terziario, si affianca al già esistente CSC 70708, ma consente una classificazione più mirata delle imprese consulenziali.

Per le gestioni speciali di artigiani e commercianti, lâaggiornamento dei codici avverrà tramite integrazione progressiva con i dati del Registro delle Imprese.

Anche la Gestione separata INPS recepisce le novità : dal 1° aprile, nei flussi Uniemens e nelle nuove iscrizioni sarà obbligatorio utilizzare il codice ATECO 2025.

Per i professionisti già iscritti, la classificazione resta provvisoria fino alla lettura delle variazioni anagrafiche da parte dellâIstituto.

LâINPS aggiornerà anche il Manuale di classificazione dei datori di lavoro ai fini previdenziali e assistenziali, con riferimenti ai nuovi codici ATECO, descrizioni dettagliate delle attività e indicazioni operative per gli operatori. Il manuale includerà sezioni dedicate ai criteri particolari di inquadramento e note esplicative con i riferimenti normativi di settore.

A partire dal 2027, l’età per accedere alla pensione di vecchiaia potrebbe di tre mesi, passando dagli attuali 67 anni a 67 anni e 3 mesi. L’adeguamento sarebbe conseguenza dell’incremento della speranza di vita, che nel 2024 ha raggiunto 21,2 anni a 65 anni, il valore più alto dal 2019.

I numeri sono quelli dell’ISTAT rilasciati il 31 marzo 2025 nell’ambito degli indicatori demografici per il 2024: per il complesso della popolazione residente, la speranza di vita è pari a 83,4 anni, quasi 5 mesi di vita in più rispetto al 2023.

L’adeguamento dell’età pensionabile stimato per il 2027 sulla base degli attuali trend è il risultato di un confronto con il biennio 2021-2022, dal quale emerge un incremento complessivo di sette mesi per quanto riguarda le aspettative di vita. Una parte di questo aumento (quattro mesi) compenserebbe il calo registrato durante la pandemia, causato dallâeccesso di mortalità tra la popolazione più anziana. Pertanto, lâaumento effettivo si tradurrebbe dal prossimo biennio utile (a partire dal 2027) in uno scatto di tre mesi.

Secondo le nuove proiezioni ISTAT, peraltro, gli incrementi delle aspettative di vita continueranno nei prossimi anni, portando l’età pensionabile a 67 anni e 6 mesi nel 2029 e a 67 anni e 9 mesi nel 2031.

L’incremento dell’età pensionabile potrebbe avere conseguenze gravi per migliaia lavoratori, in particolare per coloro che hanno aderito a strumenti di uscita anticipata come l’isopensione o il contratto di espansione. Si stima che oltre 44.000 lavoratori potrebbero trovarsi in una situazione di vuoto contributivo e reddituale a causa dell’allungamento dei tempi per l’accesso alla pensione.

Di questi, circa 19.200 sono lavoratori in isopensione e 4.000 con contratto di espansione, che rischiano un periodo di tre mesi senza assegno né tutele. â

Il Governo, per voce del sottosegretario al Lavoro Claudio Durigon, ha annunciato la volontà di âsterilizzareâ lâaumento previsto nel 2027, al fine di evitare lâinsorgere di nuovi esodati e contenere gli impatti sociali del meccanismo automatico di adeguamento. Al momento, peraltro, non è stato ancora adottato alcun decreto sullâadeguamento dei requisiti, lasciando aperto uno spazio per possibili correttivi di legge da parte dellâEsecutivo Meloni nei prossimi mesi.

Il Ministro dell’Economia, Giancarlo Giorgetti, già nei mesi scorsi, aveva espresso l’intenzione di valutare interventi per bloccare il meccanismo degli scatti pensionistici così da evitare l’aumento dell’età pensionabile dal 2027.

Questo potrebbe scongiurare il ritorno dei cosiddetti Esodati, divenuti famosi all’indomani della Riforma Pensioni Fornero nel 2011, allorquando retroattivamente furono lasciati migliaia di lavoratori senza stipendio e senza pensione per l’applicazione dei nuovi e più stringenti requisiti pensionistici anche a coloro che avevano chiesto la pensione ma poi ne avevano perso il diritto dopo aver lasciato il servizio.

Il 730 congiunto permette a due coniugi o persone unite civilmente di presentare la dichiarazione dei redditi tramite un solo modello. Questa opzione offre vantaggi fiscali in alcune situazioni, ad esempio quando uno dei due è senza sostituto d’imposta o incapiente. In questo caso, è possibile utilizzare il datore di lavoro dell’altro per ricevere rimborsi o effettuare conguagli d’imposta, anche con la dichiarazione precompilata.

Vediamo come fare la dichiarazione congiunta, scegliendo il modello cartaceo oppure la procedura precompilata semplificata.

La dichiarazione congiunta offre numerosi vantaggi per i coniugi, soprattutto in termini di semplificazione e risparmio economico. Grazie a questa modalità , infatti, è possibile procedere insieme alla denuncia dei redditi e avvalersi di una sola consulenza (CAF o intermediario) per entrambi i soggetti, riducendo i costi e il tempo necessario per la compilazione e l’invio della documentazione.

Se possiedono specifici redditi e almeno uno dei due può utilizzare il modello 730, allora possono presentarlo in forma congiunta, in modo precompilato oppure ordinario, i contribuenti che sono:

Invece, non è possibile fare il 730 congiunto se si presenta la dichiarazione per conto di persone incapaci, compresi i minori e nel caso di decesso di uno dei coniugi avvenuto prima della presentazione della denuncia dei redditi.

Un altro grande vantaggio della presentazione congiunta riguarda la possibilità per il coniuge senza sostituto di imposta di utilizzare quello dell’altro coniuge. In questo modo, i crediti di imposta, eventualmente spettanti alla coppia, anche se non si sommano (trattandosi di due dichiarazioni distinte, anche se presentate su un solo modello) possono essere recuperati facilmente e in un’unica soluzione, semplificando ulteriormente le procedure.

Nel caso di debiti verso il Fisco, invece, è possibile provvedere al pagamento direttamente attraverso la busta paga di uno dei coniugi, poiché crediti e debiti si compensano in un’unica somma.

Nonostante la presentazione congiunta, i redditi dei coniugi sono comunque tassati separatamente. Presentando il modello 730 congiunto non si accorpano i redditi dei due coniugi né la rispettiva capienza fiscale. Infatti, la dichiarazione viene liquidata in maniera autonoma per ciascun coniuge, anche se presentata insieme.

Una volta effettuata la liquidazione autonoma delle dichiarazioni dei redditi dei coniugi, invece, il saldo delle imposte a debito o a credito viene conguagliato dal sostituto d’imposta del coniuge dichiarante. In questo modo, le eventuali somme a debito o a credito vengono gestite direttamente dal sostituto d’imposta, semplificando la procedura per entrambi i coniugi e garantendo una gestione fiscale più efficiente.

In caso di incapienza, cioè quando lâimposta dovuta è inferiore alle detrazioni alle quali si ha diritto, la parte di detrazione che supera lâimposta non può essere rimborsata. E’ in questi casi che è utile ricorrere alla dichiarazione congiunta.

Nel quadro EÂ vanno indicate le spese sostenute nellâanno passato che danno diritto a una detrazione dâimposta o a una deduzione dal reddito.

Alcuni oneri e spese (ad esempio le spese sanitarie, i premi di assicurazione, le spese per la frequenza di corsi di istruzione secondaria e universitaria, i contributi previdenziali e assistenziali, le spese per lâabbonamento al trasporto pubblico, ecc.) danno diritto alla detrazione anche se sono stati sostenuti nellâinteresse delle persone fiscalmente a carico.

In generale, la detrazione spetta al contribuente che ha sostenuto la spesa nellâinteresse dei familiari a carico anche nellâipotesi in cui i documenti di spesa siano intestati ad un altro familiare anchâesso fiscalmente a carico del soggetto che ha sostenuto la spesa.

Sono considerati familiari fiscalmente a carico i membri della famiglia che hanno un reddito complessivo uguale o inferiore a 2.840,51 euro, al lordo degli oneri deducibili. Sono considerati fiscalmente a carico i figli di età non superiore a 24 anni che hanno posseduto un reddito complessivo uguale o inferiore a 4.000 euro, al lordo degli oneri deducibili.

Per presentare un modello 730 congiunto è necessario seguire alcune specifiche procedure. Innanzitutto, nella dichiarazione congiunta va indicato come âdichiaranteâ (il coniuge che ha capienza fiscale e un sostituto dâimposta che possa effettuare i conguagli), mentre l’altro è definito coniuge. Chi sceglie il modello 730 precompilato per presentare la dichiarazione congiunta deve selezionare nella sezione “Dichiarazione congiunta” una delle opzioni:

Se il coniuge sceglie la dichiarazione congiunta e si qualifica come dichiarante, le informazioni contenute nella sua dichiarazione precompilata confluiscono automaticamente nel 730 congiunto. E a quel punto il soggetto dichiarante è lâunico che può effettivamente procedere allâinvio della dichiarazione al Fisco.

Il coniuge che si appoggia al 730 dell’altro, dopo aver verificato il prospetto di liquidazione, può entrare nella sezione “Stampa e conferma”: per vedere l’esito del 730; per visualizzare e stampare il modello pdf provvisorio; per confermare la dichiarazione come coniuge selezionando l’apposito pulsante.

Chi presenta il 730 precompilato come dichiarante, dopo aver verificato il prospetto di liquidazione, deve entrare nella sezione “Stampa e invia” per: verificare l’esito del calcolo della dichiarazione congiunta; visualizzare e stampare il modello pdf provvisorio contenente i propri dati e quelli del coniuge; inviare la dichiarazione congiunta selezionando “Invia” e verificare la ricevuta relativa all’invio.

Il pagamento delle pensioni parte martedì 1° aprile 2025, che è il primo giorno bancabile del mese. Il ritiro in contanti può avvenire solo se lâimporto non supera i 1.000 euro netti. In caso contrario, il pensionato deve comunicare un conto corrente bancario o postale per ricevere il pagamento, utilizzando il servizio âCambiare le coordinate di accredito della pensioneâ.

Vediamo in dettaglio le date di pagamento, le modalità di consultazione e le novità della pensione di aprile 2025.

Per chi ritira la pensione presso gli uffici postali, le date variano a seconda del cognome:

Per consultare il dettaglio di tutte le voci dell’assegno di pensione, basta accedere all’area riservata del sito INPS o utilizzare l’app INPS Mobile. Per visualizzare il cedolino, i pensionati possono infatti accedere al sito ufficiale dellâINPS con le credenziali SPID, CNS o CIE. Una volta effettuato autenticati, nella sezione “Verifica Pagamenti” è possibile visualizzare i dettagli della pensione accreditata. Chi non è pratico con le piattaforme online può anche rivolgersi ai patronati o CAF per ottenere assistenza.

Grazie alla rivalutazione, i pensionati con importi fino a 4 volte il minimo INPS stanno già ricevendo un aumento dello 0,8% rispetto allo scorso anno (non sono invece soggetti a rivalutazione assegni straordinari, isopensione, indennità di espansione e APE Sociale, non trattandosi di prestazioni pensionistiche). I titolari di pensioni di invalidità e gli over 70 con maggiorazioni sociali dovrebbero avere questo mese un aumento netto di 8 euro mensili. Previsti anche gli arretrati dell’anno in corso

Nella sola provincia autonoma di Bolzano questo mese c’è anche unâintegrazione della pensione fino a 1.000 euro mensili. Si tratta di un aiuto triennale (2025-2028) per i pensionati a bassissimo reddito. Per tutti quanti, invece ci sono le consuete trattenute fiscali: addizionali IRPEF regionali e comunali 2024 ed acconto IRPEF comunale 2025 (fino a novembre).

Per quanto riguarda le altre novità del 2025 in tema previdenziale, ricordiamo che la Legge di Bilancio ha prorogato misure di pensionamento anticipato come Quota 103, Opzione Donna e APE Sociale, e ha elevato il minimo pensionistico a 616,67 euro al mese, con una rivalutazione totale del 3%. Il “Bonus Maroni” è stato potenziato per incentivare il rinvio del pensionamento, anche per chi ha già i requisiti per la pensione anticipata ordinaria.